智譜AI與MiniMax正在展開(kāi)一場(chǎng)赴港IPO的生死時(shí)速。

2025年12月17日,智譜AI正式通過(guò)了港交所上市聆訊。巧的是,同日晚間,MiniMax也通過(guò)了港交所上市聆訊。

相關(guān)數(shù)據(jù)顯示,智譜自2019年成立以來(lái),已累計(jì)完成超過(guò)15輪融資,最新估值達(dá)到400億元人民幣。而2025年年內(nèi)MiniMax則完成新一輪近3億美元的C輪融資,投后公司估值超過(guò)40億美元(約合300億元人民幣)。

誰(shuí)能率先搶奪上市,成為港股大模型第一股,將能享受巨大的資本市場(chǎng)紅利。對(duì)于智譜AI來(lái)說(shuō),如果進(jìn)展順利,自己也將有望成為“全球基座大模型第一股”。

沖擊港股大模型“第一股”背后的底氣

對(duì)于智譜AI來(lái)說(shuō),沖刺港交所,并不僅僅只是為了爭(zhēng)奪“全球大模型第一股”這個(gè)名號(hào)。它意味著作為首個(gè)上市的大模型股,能享受到更多資本投資者的關(guān)注,享受到更高的市盈率和市銷率。而智譜AI此番爭(zhēng)奪港股大模型第一股,背后也有著強(qiáng)大的底氣。

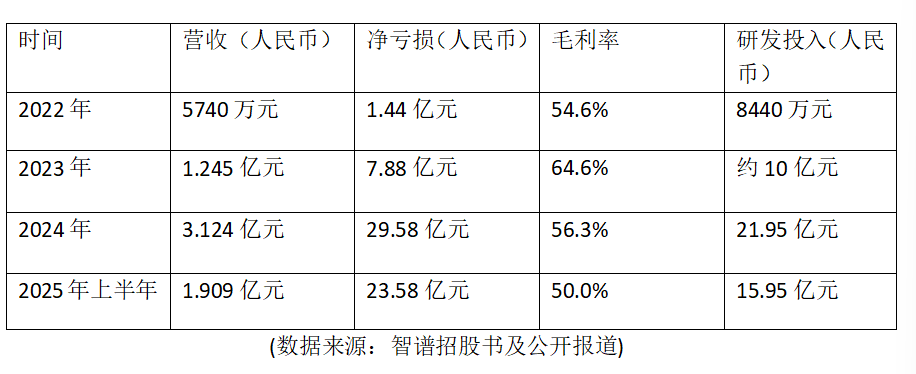

首先,當(dāng)然離不開(kāi)AI大模型收入的高增長(zhǎng)。雖然大模型在前期研發(fā)很燒錢(qián),智譜AI 2024年凈虧損29.58億元,2025年上半年凈虧損達(dá)23.58億元,僅僅研發(fā)開(kāi)支高達(dá)15.95億元,是同期收入的8倍以上,其中大部分花在了購(gòu)買(mǎi)昂貴的算力(GPU)和頂尖人才儲(chǔ)備上。

但是智譜AI賺錢(qián)的速度同樣也很快,這個(gè)也是資本市場(chǎng)較為看重的點(diǎn)。2022年至2024年,智譜AI營(yíng)收從5740萬(wàn)元躍升至3.124億元,年復(fù)合增長(zhǎng)率高達(dá)130%。預(yù)計(jì)2025年總營(yíng)收還將同比增長(zhǎng)超100%。

其次,豪華的股東“朋友圈”。智譜AI的身后站著國(guó)內(nèi)最為頂級(jí)的資本和互聯(lián)網(wǎng)科技巨頭,不僅擁有高瓴、紅杉、君聯(lián)資本等頂級(jí)風(fēng)投,也有美團(tuán)、騰訊、阿里、小米、螞蟻等互聯(lián)網(wǎng)科技巨頭。

更厲害的是,它還有北京、上海、杭州、成都等多地國(guó)資的入股,這讓智譜AI擁有了獨(dú)特的“國(guó)家隊(duì)”屬性,這在爭(zhēng)取政府和國(guó)企訂單時(shí)是一個(gè)巨大的優(yōu)勢(shì)。

最后,更受資本市場(chǎng)青睞的商業(yè)模式。智譜AI當(dāng)前正在經(jīng)歷從“重資本”向“輕資產(chǎn)”轉(zhuǎn)型。

當(dāng)前,智譜AI主要的收入來(lái)源還是面向政府(ToG)和大型企業(yè)(ToB)的本地化部署。不過(guò)這種方式很重,雖然擁有高達(dá)50%的毛利率,但是需要大量的人力投入,最大的痛點(diǎn)是難以快速規(guī)模化。

不過(guò),智譜AI正在開(kāi)始向“輕資產(chǎn)”模型轉(zhuǎn)型,智譜AI正在大力押注MaaS(模型即服務(wù)),也就是通過(guò)API接口讓開(kāi)發(fā)者按需調(diào)用。這是向OpenAI靠攏的模式,具備指數(shù)級(jí)增長(zhǎng)的潛力。

但是,強(qiáng)大的底氣并不意味著智譜AI赴港IPO毫無(wú)壓力,就一定會(huì)受到資本市場(chǎng)高度看中。

智譜AI背后隱形的雙手

我們從2024年的營(yíng)收來(lái)看,智譜AI確實(shí)了不得,已經(jīng)在中國(guó)獨(dú)立通用大模型開(kāi)發(fā)商中拿下了第一,市場(chǎng)份額也占到了6.6%。最為重要的是,智譜的GLM架構(gòu)實(shí)現(xiàn)了全國(guó)產(chǎn)化適配,并在東南亞等海外市場(chǎng)也開(kāi)始有了一席之地。

但同時(shí),智譜AI的背后也有著一雙隱形的手在牽絆著。

一只手就是智譜AI沖擊港股大模型第一股的“寶座”并不安穩(wěn),同為“六小虎”之一的MiniMax也在緊鑼密鼓地籌備港股IPO,預(yù)計(jì)2026年1月掛牌。這表明行業(yè)競(jìng)爭(zhēng)已經(jīng)從單純的技術(shù)比拼,延伸到了資本市場(chǎng)的“排位賽”。

另一只手,就是智譜現(xiàn)在對(duì)算力有著極大的依賴,而這個(gè)巨大的依賴也就意味多方面的風(fēng)險(xiǎn)。

第一個(gè)風(fēng)險(xiǎn)就是巨大的成本壓力。當(dāng)前,算力服務(wù)費(fèi)已經(jīng)占據(jù)了智譜AI所有研發(fā)開(kāi)支的70%以上,這對(duì)于長(zhǎng)期的研發(fā)其實(shí)并不利。智譜需要把更多的研發(fā)資金投入到AI技術(shù)的提升和高端人才的支出,而非算力成本,這樣才能支撐智譜在AI大模型領(lǐng)域持續(xù)走在行業(yè)前端。

第二個(gè)風(fēng)險(xiǎn)就是供應(yīng)鏈的巨大風(fēng)險(xiǎn)。眾所周知,當(dāng)前的全球高端芯片供應(yīng)存在極大的不確定性,尤其是在老美的芯片制裁規(guī)則下,導(dǎo)致國(guó)內(nèi)的高端AI芯片供應(yīng)始終存在不足,這也將直接關(guān)系到智譜AI模型迭代的生死存亡。

第三個(gè)風(fēng)險(xiǎn)就是盈利時(shí)間點(diǎn)何時(shí)才能真正到來(lái),這個(gè)問(wèn)題也是資本市場(chǎng)最為關(guān)注的點(diǎn)。盡管智譜AI當(dāng)前的營(yíng)收增速還是比較快的,但是它的燒錢(qián)速度也更快,這意味著投入更多可能賠得更多,那什么時(shí)候才能真正開(kāi)始賺錢(qián)?很顯然,招股書(shū)并未給出明確的盈利時(shí)間表。

赴港IPO:中國(guó)大模型從“技術(shù)競(jìng)賽”邁向“資本考驗(yàn)”

這一次,不論是智譜,還是MiniMax,亦或是隨后要準(zhǔn)備赴港IPO的月之暗面。他們的上市,都將標(biāo)志著中國(guó)大模型行業(yè)正式從“技術(shù)競(jìng)賽”進(jìn)入了“資本考驗(yàn)”的新階段。

對(duì)于企業(yè)來(lái)說(shuō),赴港IPO后可以募集到更多資金,可以大大緩解當(dāng)前大模型巨額的研發(fā)成本支出。這不僅僅只是一次資金“補(bǔ)血”的良機(jī),這也將決定誰(shuí)未來(lái)會(huì)在AI大模型這條昂貴的賽道上跑得更遠(yuǎn)!

對(duì)于整個(gè)AI大模型行業(yè)來(lái)說(shuō),上市意味著必須要開(kāi)始接受定期的業(yè)績(jī)考核,單純靠講故事的時(shí)代結(jié)束了,誰(shuí)能真正創(chuàng)造利潤(rùn),為股東持續(xù)產(chǎn)生投資回報(bào)將成更為重要的衡量標(biāo)尺。

智譜AI當(dāng)前還處于大規(guī)模“燒錢(qián)”的階段,也向外界證明了AI大模型是可以產(chǎn)生規(guī)模化的收入。不過(guò),這一次赴港上市以后,智譜AI還將接受更為嚴(yán)格的“資本考驗(yàn)”,尤其是智譜AI能否真正為自身找到一條通往持續(xù)盈利的道路。