11月8-9日,2017騰訊全球合作伙伴大會(huì)于在成都舉行。作為騰訊牽頭發(fā)起的國(guó)內(nèi)首家互聯(lián)網(wǎng)銀行,微眾銀行首次亮相該盛會(huì),舉辦了以“我們,讓更好發(fā)生”為主題的分論壇,與會(huì)嘉賓們圍繞人工智能、金融科技與互聯(lián)網(wǎng)金融新生態(tài)的發(fā)展等相關(guān)話題展開了深入的探討與交流。

此前,騰訊董事會(huì)主席兼CEO馬化騰在會(huì)前《給合作伙伴的一封信》中用“新科技”、“智慧連接”、“深度融合”、“云化分享”、“全用戶”、“大內(nèi)容”、“寬平臺(tái)”七大關(guān)鍵詞來概括互聯(lián)網(wǎng)生態(tài)重塑過程中的變化。作為國(guó)內(nèi)首家互聯(lián)網(wǎng)銀行,微眾銀行從創(chuàng)設(shè)開始就致力于構(gòu)建開放共贏的互聯(lián)網(wǎng)金融服務(wù)生態(tài)圈。微眾銀行一直秉承著“科技、普惠、連接”的愿景,定位為“連接者”,通過與合作伙伴共享互聯(lián)網(wǎng)技術(shù),實(shí)現(xiàn)信息、資源、客戶、產(chǎn)品的互聯(lián)互通和深度融合。

據(jù)了解,開業(yè)兩年多來,微眾銀行資產(chǎn)規(guī)模近700億元,累計(jì)發(fā)放貸款超過6000億元,管理貸款余額超過1200億元,管理資產(chǎn)余額超過300億元;微眾銀行有效客戶近3800萬人,覆蓋了全國(guó)31個(gè)省、市、自治區(qū)的567座城市,其中,71%的客戶學(xué)歷為大專及以下,75%的客戶為非白領(lǐng)從業(yè)人員,近400萬客戶在主流金融機(jī)構(gòu)無任何融資服務(wù);微眾銀行筆均貸款僅8100元、戶均余額約1.2萬元,近93%的客戶貸款余額低于5萬元;微眾銀行還推出了手語(yǔ)服務(wù),通過遠(yuǎn)程視頻方式為3000多位聽障客戶提供貸款服務(wù)。讓更多的老百姓平等而有尊嚴(yán)地分享改革、開放、創(chuàng)新帶來的便捷、優(yōu)質(zhì)金融服務(wù)的格局初步形成。

科技賦能金融,打開普惠金融突破口

2017年,中國(guó)的金融科技(Fintech)發(fā)展迅猛。科技與金融的深度融合已成為金融業(yè)的重要發(fā)展方向之一。馬化騰提到,無論是互聯(lián)網(wǎng)企業(yè)還是傳統(tǒng)企業(yè),今天都在強(qiáng)調(diào)自己的科技屬性。這一點(diǎn)在金融企業(yè)上體現(xiàn)尤為明顯。

作為國(guó)內(nèi)首家開業(yè)的民營(yíng)互聯(lián)網(wǎng)銀行,微眾銀行在近三年的經(jīng)營(yíng)實(shí)踐中始終按照“科技、普惠、連接”的理念,堅(jiān)持以科技創(chuàng)新促進(jìn)金融變革、以連接市場(chǎng)推動(dòng)行業(yè)發(fā)展,在金融科技的前沿領(lǐng)域做出了積極探索并初步建立起核心競(jìng)爭(zhēng)力,為微眾銀行踐行普惠金融奠定了堅(jiān)實(shí)基礎(chǔ)。

論壇上,微眾銀行副行長(zhǎng)兼首席信息官馬智濤表示,微眾銀行從一開始創(chuàng)立就很重視自身的科技力量。微眾銀行通過構(gòu)建ABCD(分別指人工智能AI、區(qū)塊鏈Blockchain、云計(jì)算Cloud Computing、大數(shù)據(jù)Big Data)的金融科技基礎(chǔ)服務(wù)功能,讓自己成為一個(gè)賦能者,幫助合作金融機(jī)構(gòu)提高金融科技水平,降低成本,構(gòu)建一個(gè)開放、共贏、有特色的互聯(lián)網(wǎng)金融生態(tài)圈。

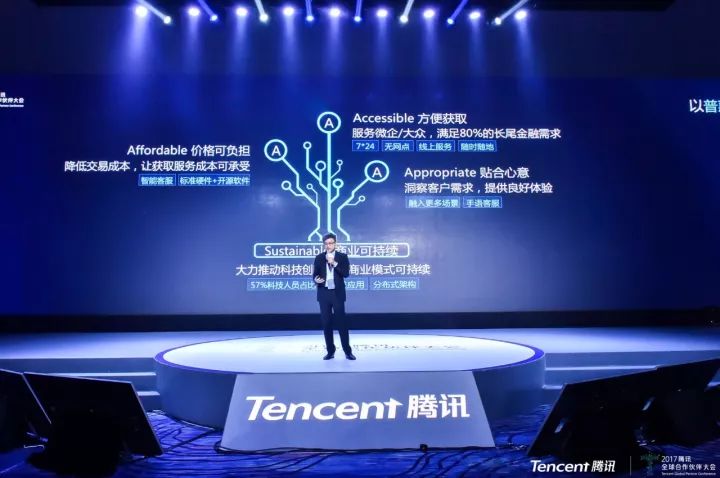

馬智濤還表示,微眾銀行提出了踐行普惠金融的“3A+S”理念,以提供Accessible方便獲取、Affordable價(jià)格可負(fù)擔(dān)、Appropriate貼合心意的服務(wù)為出發(fā)點(diǎn),同時(shí)通過科技和數(shù)據(jù)能力改變金融服務(wù)的成本結(jié)構(gòu)從而達(dá)成Sustainable(商業(yè)可持續(xù))的發(fā)展模式。作為一家互聯(lián)網(wǎng)銀行,微眾銀行建立了強(qiáng)大的科技團(tuán)隊(duì),科技員工占比一半以上,大力推動(dòng)科技創(chuàng)新,充分利用移動(dòng)互聯(lián)網(wǎng)、分布式架構(gòu)等科技手段服務(wù)普惠金融,改變了金融服務(wù)的成本結(jié)構(gòu),大幅度降低了邊際成本,讓服務(wù)普惠的商業(yè)模式變得可持續(xù)。

微眾銀行副行長(zhǎng)兼首席信息官馬智濤

人工智能助力金融行業(yè)發(fā)展

未來數(shù)十年,人工智能將深刻影響人類生活,微眾銀行將持續(xù)跟蹤人工智能技術(shù)發(fā)展的最新步伐,并將研究成果應(yīng)用于金融業(yè)務(wù)實(shí)踐,以此推動(dòng)行業(yè)變革。

會(huì)上,香港科技大學(xué)工程學(xué)院計(jì)算機(jī)科學(xué)與工程系主任,微眾銀行獨(dú)立董事楊強(qiáng)教授介紹了人工智能的最新進(jìn)展,就人工智能的發(fā)展如何與金融行為結(jié)合、從而助力普惠金融的實(shí)現(xiàn)分享了看法。楊強(qiáng)教授是人工智能研究的國(guó)際專家和領(lǐng)軍人物,近些年為中國(guó)人工智能和數(shù)據(jù)挖掘的發(fā)展起了重要引導(dǎo)和推動(dòng)作用,研究領(lǐng)域包括人工智能、數(shù)據(jù)挖掘與機(jī)器學(xué)習(xí)及其在大數(shù)據(jù)上的應(yīng)用,是全球人工智能領(lǐng)域頂尖學(xué)者。

香港科技大學(xué)計(jì)算機(jī)科學(xué)與工程系系主任、國(guó)際人工智能協(xié)會(huì)主席楊強(qiáng)

“ 這個(gè)新時(shí)代的特質(zhì)就是人工智能的應(yīng)用, 這使得金融的作用發(fā)力于最需要的人群。這些需要受益的人群往往是社會(huì)的弱勢(shì)人群,在傳統(tǒng)的金融應(yīng)用上無法得益于金融的幫助。而人工智能的使用使得金融信貸有了更高的準(zhǔn)確性。更重要的是,人工智能使得金融信貸和被授信者的應(yīng)用場(chǎng)景緊密聯(lián)結(jié)起來。這種高效的金融應(yīng)用在傳統(tǒng)金融上是不可想象的。”楊強(qiáng)教授表示,互聯(lián)網(wǎng)金融把金融的作用發(fā)放給更廣泛的人群。隨著人工智能的引入,金融科技才真正進(jìn)入了精準(zhǔn)的普惠金融的時(shí)代。

作為一家純線上的創(chuàng)新型互聯(lián)網(wǎng)銀行,微眾銀行沒有營(yíng)業(yè)網(wǎng)點(diǎn)和柜面人員,為解決客戶身份認(rèn)證、客戶服務(wù)等問題,微眾銀行在依法合規(guī)的前提下,將人工智能、生物識(shí)別技術(shù)應(yīng)用到遠(yuǎn)程客戶身份認(rèn)證、智能客戶服務(wù)等領(lǐng)域,構(gòu)建了具有微眾銀行特色的創(chuàng)新產(chǎn)品服務(wù)。在遠(yuǎn)程客戶認(rèn)證方面,微眾銀行基于公安部公民身份信息庫(kù)和身份聯(lián)網(wǎng)核查系統(tǒng),結(jié)合騰訊優(yōu)圖的人臉識(shí)別及活體檢測(cè)技術(shù),建成了一套準(zhǔn)確度較高的閉環(huán)式遠(yuǎn)程身份識(shí)別系統(tǒng)。該系統(tǒng)可自動(dòng)識(shí)別并采取多因子核身手段,保障用戶資金安全,整體差錯(cuò)率被控制在接近百萬分之一。

在智能客服方面,微眾銀行聯(lián)合騰訊云推出智能云客服“微金小云”,該智能客服的問答引擎基于億級(jí)的聊天消息量,通過深度學(xué)習(xí)模型訓(xùn)練而成。其深度學(xué)習(xí)過程經(jīng)歷語(yǔ)言理解、大數(shù)據(jù)分析、去除噪音、取出有效數(shù)據(jù)、對(duì)用戶進(jìn)行畫像、回復(fù)用戶、知識(shí)點(diǎn)學(xué)習(xí)等數(shù)個(gè)環(huán)節(jié)。目前微眾銀行一個(gè)智能機(jī)器人可替代8位人工客服,98%的客服服務(wù)均由智能云客服完成,不僅有效支撐了海量客戶需求,而且極大地節(jié)約了人工成本。

香港科技大學(xué)計(jì)算機(jī)科學(xué)與工程系系主任、國(guó)際人工智能協(xié)會(huì)主席楊強(qiáng)

共建開放互聯(lián)網(wǎng)金融生態(tài)圈

馬化騰在《給合作伙伴的一封信》里說,多年來騰訊一直專注做連接,希望連接人與人、人與物以及人與服務(wù)。

微眾銀行副行長(zhǎng)兼首席信息官馬智濤表示,微眾銀行堅(jiān)持“連接者”的定位,通過金融能力、互聯(lián)網(wǎng)技術(shù)、運(yùn)營(yíng)和風(fēng)控能力,將同業(yè)金融機(jī)構(gòu)的資本、網(wǎng)點(diǎn)、人員等優(yōu)勢(shì)與科技平臺(tái)的客戶、渠道、場(chǎng)景等優(yōu)勢(shì)相結(jié)合,構(gòu)建一個(gè)全新的互聯(lián)網(wǎng)金融生態(tài)圈。

微眾銀行自成立起即按照“以同業(yè)合作為依托”的理念,與中小型銀行廣泛開展合作,共享資源和收益,輸出科技能力,共同推進(jìn)普惠金融。2016年,微眾銀行建立了“微動(dòng)力”(互聯(lián)網(wǎng)+金融)開放平臺(tái),該平臺(tái)可協(xié)助中小銀行更快、更低成本地實(shí)現(xiàn)“互聯(lián)網(wǎng)+”戰(zhàn)略,具備通過遠(yuǎn)程和科技手段落實(shí)普惠金融的能力。通過該平臺(tái),合作銀行可將微眾銀行運(yùn)用云計(jì)算技術(shù)封裝的SDK集成到自身手機(jī)銀行中,從而快速獲得人臉識(shí)別、人工智能、互聯(lián)網(wǎng)數(shù)據(jù)分析等科技能力,并為客戶提供更廣泛的產(chǎn)品選擇和更好的購(gòu)買體驗(yàn)。截至目前,“微動(dòng)力”簽約銀行已達(dá)十余家,開通客戶數(shù)和存量AUM持續(xù)增長(zhǎng)。

圓桌論壇:金融科技給銀行帶來的挑戰(zhàn)與機(jī)遇

地方性銀行盡管擁有充足的線下資源和金融服務(wù)場(chǎng)景,但面對(duì)互聯(lián)網(wǎng)金融的沖擊,自身也有“觸網(wǎng)”的需求。借助微眾銀行的“微動(dòng)力”SaaS+服務(wù),可以更快、更低成本地獲得科技服務(wù)能力以及更加豐富的金融產(chǎn)品,實(shí)現(xiàn)“互聯(lián)網(wǎng)+”戰(zhàn)略。圓桌論壇上,四川聯(lián)通副總經(jīng)理鄒顯榮表示,金融科技的發(fā)展給通信行業(yè)帶來了很大的挑戰(zhàn),也帶來了更多的機(jī)遇。中國(guó)聯(lián)通希望借助金融嵌入的方式,借助騰訊及微眾銀行的力量,向互聯(lián)網(wǎng)化邁進(jìn)。中國(guó)聯(lián)通也將很快面向全國(guó)所有的行業(yè)開放其大數(shù)據(jù)能力,包括向金融界開放數(shù)據(jù)的抓取和挖掘的能力,包括數(shù)據(jù)的交易服務(wù)。開放平臺(tái)還可以開放提供數(shù)據(jù)處理以后的其他通信應(yīng)用的服務(wù),讓通信+金融能夠獲得整個(gè)社會(huì)的空間。

通過和同業(yè)共享“SaaS+”技術(shù)手段,微眾銀行真正成為“連接者”,將產(chǎn)品方、合作行與客戶串聯(lián)起來。既保留了SaaS的靈活和易接入的特性,對(duì)合作銀行原有的系統(tǒng)改造成本很低,也保證了客戶體驗(yàn)上的閉環(huán)。SaaS的理念,“按用量收費(fèi)”大大降低了合作行涉足移動(dòng)互聯(lián)網(wǎng)金融的財(cái)務(wù)成本和時(shí)間成本。

共享互聯(lián)網(wǎng)金融成果,拓展金融扶貧新思路

普惠金融需要全行業(yè)共同努力。兩年來,微眾銀行一直堅(jiān)持普惠金融“連接者”定位,聯(lián)合同業(yè)銀行建立聯(lián)合貸款平臺(tái)。在這一合作模式下,微眾銀行與合作機(jī)構(gòu)基于共同貸款條件,依據(jù)統(tǒng)一的貸款協(xié)議,作為共同貸款人按約定比例聯(lián)合向符合條件的自然人借款人提供貸款或授信,是一種“共享收益、共擔(dān)風(fēng)險(xiǎn)”的個(gè)人貸款業(yè)務(wù)合作模式。

重慶銀行股份有限公司副行長(zhǎng) 黃寧

會(huì)上,重慶銀行副行長(zhǎng)黃寧介紹了其與微眾銀行“微粒貸”的“聯(lián)合貸款”合作模式,以及共同開展的金融扶貧的新嘗試。黃寧在題為“共享互聯(lián)網(wǎng)金融成果 拓展金融扶貧新思路”的演講中表示,隨著互聯(lián)網(wǎng)浪潮的發(fā)展,作為全國(guó)城商行中的領(lǐng)頭羊之一,重慶銀行積極部署互聯(lián)網(wǎng)金融業(yè)務(wù);2015年,重慶銀行與微眾銀行就微粒貸聯(lián)合貸款業(yè)務(wù)達(dá)成合作,累計(jì)發(fā)放達(dá)300萬筆,發(fā)放貸款190億元,貸款余額達(dá)到50億元。

微眾銀行于2015年5月推出的“微粒貸”,該產(chǎn)品“申請(qǐng)便捷,資金到賬快,周轉(zhuǎn)靈活”,解決了傳統(tǒng)信貸貸款難、周期長(zhǎng)、范圍窄的諸多痛點(diǎn),受到普羅大眾的追捧,覆蓋了來自制造業(yè)、貿(mào)易業(yè)、物流業(yè)等行業(yè)的從業(yè)人員,有效對(duì)接80%長(zhǎng)尾用戶的金融需求。

雙方在微粒貸聯(lián)合貸款合作的基礎(chǔ)上,將聯(lián)合貸款項(xiàng)目落地到重慶當(dāng)?shù)刎毨Эh巫山縣,為當(dāng)?shù)刎?cái)政稅收提供支持,為當(dāng)?shù)卣畡?chuàng)造稅收,從而幫扶當(dāng)?shù)胤鲐毠ぷ鳌=刂聊壳埃⒘YJ為巫山縣貢獻(xiàn)的稅收總額達(dá)到2100萬元。巫山縣政府已從這些稅收中拿出部分資金用于當(dāng)?shù)氐姆鲐毠ぷ鳎呀?jīng)落實(shí)的項(xiàng)目包括深度貧困鄉(xiāng)鎮(zhèn)雙龍鎮(zhèn)、金坪鄉(xiāng)的道路、人畜飲用水等基礎(chǔ)設(shè)施工程。

用戶體驗(yàn)將成銀行未來發(fā)展關(guān)鍵

如今銀行用戶的需求發(fā)生了較大的變遷,把握用戶需求和加強(qiáng)用戶體驗(yàn)已成為未來競(jìng)爭(zhēng)的核心優(yōu)勢(shì),銀行業(yè)需要通過更多對(duì)用戶體驗(yàn)的關(guān)注和投入,進(jìn)一步適應(yīng)未來的銀行發(fā)展趨勢(shì),提升自身核心競(jìng)爭(zhēng)力。

微眾銀行和騰訊用戶研究與體驗(yàn)設(shè)計(jì)部(后簡(jiǎn)稱騰訊CDC)共同發(fā)起的用戶體驗(yàn)聯(lián)合實(shí)驗(yàn)室,也發(fā)布了首次銀行業(yè)用戶體驗(yàn)大調(diào)研階段性成果。此次調(diào)研共有28家銀行參與,收到2萬多份用戶反饋。騰訊CDC總經(jīng)理陳妍作為用研專家及項(xiàng)目代表,分享了調(diào)研中發(fā)現(xiàn)的新一輪技術(shù)變革中銀行用戶的金融需求變化,并從用戶調(diào)研方法及工具的角度打開了銀行用戶體驗(yàn)優(yōu)化的思路。

騰訊公司用戶研究與體驗(yàn)設(shè)計(jì)部總經(jīng)理陳妍

會(huì)上,陳妍以《觀之有道》為題,分享了階段性調(diào)研成果。調(diào)研發(fā)現(xiàn),過去一年里,37%的用戶在銀行中的流動(dòng)資金相對(duì)減少,減少的資金更多地流向互聯(lián)網(wǎng)金融服務(wù)平臺(tái)。這是因?yàn)樵谝苿?dòng)互聯(lián)網(wǎng)的影響下,用戶在“花”“貸”“存”方面都在發(fā)生巨大轉(zhuǎn)變。比如,用戶在一個(gè)金融平臺(tái)上的消費(fèi)行為會(huì)促進(jìn)其他金融服務(wù)的使用;一線城市、中高齡及家庭月收入1萬元以上的人群信用卡比例趕超借記卡;理財(cái)產(chǎn)品的收益率達(dá)到6%時(shí),用戶開始提高風(fēng)險(xiǎn)意識(shí)。

銀行服務(wù)的實(shí)際體驗(yàn)與用戶期望的金融服務(wù)之間仍有差距。越來越多用戶期望金融平臺(tái)提供多方面的一站式服務(wù)。陳妍表示,為了更好地了解用戶需求,銀行方可以開展更多的用戶訪談、問卷調(diào)研,并通過用戶畫像、滿意度評(píng)估、用戶旅程地圖等分析方法幫助自己找到服務(wù)缺口。

這次調(diào)研的成功展開,體現(xiàn)了業(yè)內(nèi)達(dá)成的以用戶體驗(yàn)為導(dǎo)向的普遍共識(shí),而調(diào)研成果也將對(duì)銀行業(yè)的轉(zhuǎn)型發(fā)展提供重要的參考依據(jù)。據(jù)悉,報(bào)告完整版將于12月正式發(fā)布。

請(qǐng)登錄以參與評(píng)論

現(xiàn)在登錄